2022年上半年,在新冠肺炎疫情反复、经济承压的大背景下,快递物流行业发展依然颇具韧性。尤其是在监管部门叫停“价格战”后,快递单票价格开始稳步回升,头部企业盈利修复超预期,行业竞争逐步由价格驱动向价值驱动转变。

业务量稳步提升 行业加速回暖

今年上半年,快递行业呈现“前高后低、再逐步回升”的发展态势。

1~2月,受益于年货网购热潮及冬奥经济带动,快递市场需求旺盛,全国快递业务量累计完成156.9亿件,同比增长19.6%;3~4月,由于国内疫情防控形势严峻,部分分拨中心和营业网点暂时停运,多地出现不同程度的网络中断,导致全国快递业务量出现明显下滑。其中,3月全国快递业务量完成85.4亿件,同比下降3.1%,4月快递业务量完成74.8亿件,同比下降11.9%。

进入5月,随着全国保通保畅工作取得成效,以及消费需求逐步回暖,快递物流行业指数开始有所回升,快递业务量增速同比转正。根据国家邮政局发布的数据,5月,全国快递服务企业业务量完成92.4亿件,同比增长0.2%;业务收入完成872.2亿元,同比增长0.9%;1~5月,全国快递服务企业业务量累计完成409.5亿件,同比增长3.3%;业务收入累计完成4005.5亿元,同比增长2%。

总体来看,今年上半年疫情防控形势复杂严峻,让快递行业遭遇了“断链”的挑战,但经历了3、4月的考验后,整个行业在5月开始迎来反弹,各大头部企业的业务数据也出现了明显好转。

顺丰控股发布的经营简报显示,今年2~4月,顺丰速运物流业务营收和业务量均出现了同比下滑。对此,顺丰控股总结认为,国内部分城市因疫情实施封控,使其3、4月的业务量出现波动。5月,顺丰速运物流业务量为9.02亿件,同比增长4.4%,业务营业收入等关键指标均实现环比由负转正,同比、环比双增长。

从圆通速递、韵达股份、申通快递公布的数据来看,今年4月,三家快递企业的业务量均呈现同比下滑态势。其中,韵达股份业务量下滑最为明显,达19.37%。“由于新冠肺炎疫情影响,公司转运中心及干线运输受到限制,导致快递量同比下滑。”申通快递负责人在投资者交流会上表示,对加盟网点而言,由于人员管控和运营限制,网点揽派能力大幅下降,日常经营压力增加。

随着疫情防控形势逐渐好转,特别是5月,上海市邮政业开启复工复产,圆通、韵达、申通的营收同比增速均明显高于4月,在业务量方面,圆通和申通均恢复同比增长。其中,圆通完成业务量15.54亿件,同比增长5.57%;申通完成业务量10.03亿件,同比增长8.09%;韵达完成业务量14.85亿件,同比下降7.88%,其业务增幅虽未转正,但相较于4月,也有了大幅回升。

多家机构最新研报显示,快递物流行业已步入快速修复期,预计6月,全国快递业务量有望恢复正常增长态势,并对全年快递业务量增速给予谨慎乐观的判断。对此,物流行业专家赵小敏也表示:“随着国内物流保通保畅措施稳步推进,产业链、供应链有序运转,加之‘6·18’电商大促消费的刺激,快递行业有望加速回暖。”

企业盈利能力得到修复

今年上半年,全国快递业务量虽有一定的波动,但不容忽视的是,单票价格已实现稳步上涨。

国家邮政局数据显示,5月,快递单票价格为9.44元,同比增长0.7%。在快递重镇义乌,单票价格为2.91元,同比增长9.1%。与此同时,多家快递企业5月的单票收入同比增速也均有明显提升。其中,圆通快递产品单票收入为2.51元,同比增长23.24%;韵达快递服务单票收入为2.49元,同比增长23.27%;申通快递服务单票收入为2.55元,同比增长23.19%;顺丰控股单票收入为15.45元,同比增长3.55%。

有业内人士分析认为,2022年以来,“通达系”快递单票收入之所以有较大幅度的提升,一方面是受国内油气价格持续攀升、分拣成本上涨等因素的影响,一定程度上带动快递单票价格的上涨;另一方面,去年快递行业价格竞争激烈,致使同期单票价格基数被严重拉低。

“近年来,快递企业深陷‘价格战’的泥沼,特别是2020年下半年至2021年上半年,快递行业爆发的‘价格战’空前激烈。以快递重镇义乌为例,2021年3月,该地区收件价格再度跌破1元,甚至出现0.8元发全国的‘屠杀’式降价。”北京信息职业技术学院副教授、物流行业专家孔震指出,低价竞争给快递企业带来的伤害远比想象中严重。在疯狂的内卷中,各大快递企业不堪其苦,净利润不断收窄。

快递行业无序的低价竞争,也引起了监管部门的高度重视。在政策引导和持续治理的双重作用下,2021年下半年以来,快递行业低价竞争趋缓,快递公司逐步摆脱“价格战”的阴霾,单票价格呈现持续回升的良好局面。

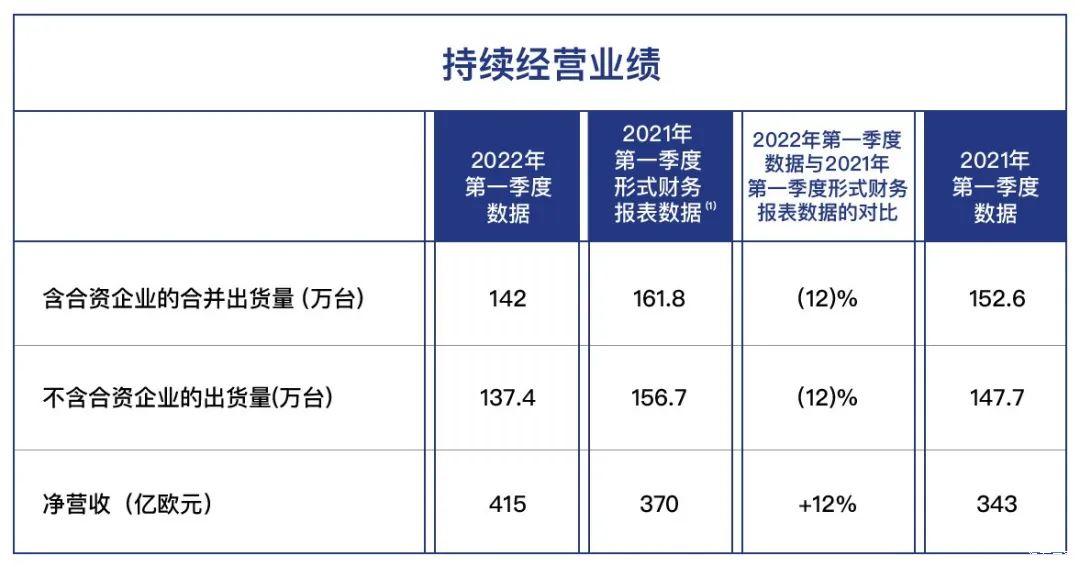

随着快递业务单票收入逐步上调,多家快递公司的盈利能力得以恢复。2022年一季度,顺丰控股和申通快递实现了扭亏为盈;圆通速递和韵达股份的营收分别为118.28亿元、115.5亿元,同比增长分别为32%、38.66%,归属于上市公司股东的净利润为8.7亿元、3.47亿元,同比增长分别为134.88%和52%;中通快递调整后净利润增至10.5亿元,同比增长34.9%。中通快递集团首席财务官颜惠萍在此前表示,无序竞争导致价格下降的影响在逐渐减弱,公司已经在盈利上初见成效。

不过,值得注意的是,今年以来,尽管快递单价同比增速有明显提升,但与疫情之前的水平相比,仍处于低位。以申通快递为例,今年5月,其单票收入为2.55元,同比增长23.19%,但与2019年5月的3.03元相比,仍有较大差距。

对此,部分快递公司分析认为,未来整体单票价格或将保持相对平稳的状态,除非受特别因素影响,部分区域或月份可能会出现少许波动。有不少证券机构表示,快递单票价格已回归合理区间,且未来还存在向上修复的空间,但大幅上涨的可能性并不大。另外,从去年四季度到今年一季度的增长态势来看,快递行业盈利已经逐步向上,这也表明整个市场已走上良性竞争的轨道。

告别低价“内卷”

在政府监管的介入下,单一“价格战”的竞争模式基本已告一段落,市场竞争策略从份额之争转向价值博弈,已成为头部企业发展的新共识。

其实,在去年的业绩报告中,顺丰控股就强调,低价竞争已不再适应快递行业的发展现状,未来企业将不再以牺牲利润换取规模的扩张。

中通快递集团董事长赖梅松也认为,快递企业之间的竞争绝不是单方面的竞争,而是全链路的竞争。因此,快递企业应打造出综合物流服务能力的“护城河”,从领先优势走向“绝对优势”和“生态优势”。

韵达股份在2022年发展战略中也提出,“打价值战,不打价格战,既要增量,也要增润”的发展目标,并表示要紧抓快递行业环境发生拐点式变化的战略机遇期,在获享标准快递价格修复市场红利的同时,还要充分发挥服务领先和时效领先的优势,将仓配协同、增值服务、绿色通道等作为核心大客户开发、服务分类、产品分层的重要抓手。

“摈弃烧钱和低价策略后,如何取得新的竞争优势,是快递企业需要探索的方向。”在中国市场学会营销专家委员会秘书长薛旭看来,此前,快递行业之所以难以打破“以价换量”的怪圈,其核心原因是服务严重同质化。要想破除这样的“囚徒困境”,企业必须要打破“低价内卷”,进行自我升级。

目前来看,头部快递快运企业已纷纷开始调整竞争策略,发力打造差异化竞争优势,在原本的规模效应、网络布局等基础上,探索新的业务模式,丰富产品结构。比如,“通达系”推出时效类产品,并对基础设施、转运中心进行建设、升级等;顺丰控股、京东物流等投身于智能科技等领域,向冷链、跨境、同城、供应链等多业务领域和细分市场布局。

不仅如此,部分快递物流企业还跨界布局汽车后市场等领域。对此,有业内人士认为,对于快递企业而言,打破固有模式并从自己的“舒适区”走出来,延伸拓展物流或其他多元化业务,有助于企业挖掘更多的盈利空间。

此外,在服务分层上,头部物流企业也针对不同的快递需求,提供不同的个性化服务,以提升消费者的体验。比如,圆通速递上线了“圆准达”,中通快递推出了“尊享件”。在今年“6·18”大促期间,各家企业更是就履约和交付能力暗中较劲,通过数字化和大数据手段,提升物流时效性,而顺丰、京东和菜鸟也通过多种方式,强化“送货上门”服务力度,给消费者带来更好的体验。

在物流行业专家孔震看来,“6·18”电商大促对快递企业是一次练兵,也是一次行业升级之战。快递企业在此次“6·18”的比拼中,也释放出行业竞赛已经进入“下半场”的信号。未来企业之间的竞争绝不是单方面的竞争,信息化程度高、智能协调效率高的快递企业将更具竞争力。

行业加速集约化发展

随着快递行业从份额之争逐渐转向综合服务之争,对于快递物流企业而言,避免重复建设,优化管理、提升效益,已成为在市场竞争中站稳脚跟的关键战略。因此,在行业景气度逐步恢复的当下,头部企业的收购兼并动作开始频现。

今年6月,多笔物流资产的收购整合即将收官。其中,德邦股份发布公告称,京东集团控股的宿迁京东卓风企业管理有限公司已收到国家市场监督管理总局出具的《经营者集中反垄断审查不实施进一步审查决定书》,标志着京东收购德邦快递股份案正式进入交割阶段。与此同时,京东智能产业发展管理集团对中国物流资产控股有限公司的收购也接近尾声。

6月7日,公路货运行业IoT SaaS服务商G7物联与易流科技宣布合并,并已完成首阶段业务整合。在业内人士看来,双方的强强联合,对于正从“汗水物流”向“智慧物流”转型的公路运输行业而言,可谓是一大利好,也给智能物流发展带来更大的想象空间。

与此同时,国家政策层面也进一步支持鼓励符合条件的商贸物流企业通过兼并重组、上市融资、联盟合作等方式优化整合资源、扩大业务规模,开展技术创新和商业模式创新。而《中共中央国务院关于加快建设全国统一大市场的意见》、《扎实稳住经济的一揽子政策措施》、《关于加快贯通县乡村电子商务体系和快递物流配送体系有关工作的通知》等多个纲领性文件,都对建设现代流通网络、统筹加大对物流枢纽和物流企业的支持力度、促进县域快递物流资源整合、推动建设一批产销冷链集配中心等提出了更高要求。

可以预见,在政策和市场的双重作用下,快递物流行业将进一步向集约化和专业化发展,未来头部企业的收购兼并动作将会更加频繁,市场格局将会进一步优化,从而推动行业加速迈向高质量发展阶段。

孔震指出,未来一段时间内,快递行业将呈现多种态势:一是快递行业将加速资源整合,构建具有全球竞争力的综合性快递物流企业;二是随着产业链、供应链的快速发展,高时效的供应链将推动快递公司加速向综合性服务平台转变,即基于数字化产业链物流需求,提供高效的一体化供应链服务;三是在大平台、统一的物流监管政策背景下,数据开发、技术共享将成为现实。未来,物流数字化、智能化将有广阔的市场空间等待挖掘。(李亚楠)